美股期权组合订单

1. 什么是期权组合订单

期权组合订单是一种支持同时买卖两个或以上期权的订单。这意味着所选的期权可能具有多个行权价和到期日。富途目前支持2-4腿的组合订单。期权组合订单的每条腿通常同时成交,若订单中每条腿的数量较多,亦会发生部分成交的情况,其部分成交场景会按照腿比部分成交。举个例子,假使您下单5组跨式期权策略,则订单中含有5张看涨期权和5张看跌期权,当发生部分成交场景时,有2张看涨期权成交则一定会同时部分成交2张看跌期权,即按照跨式策略的腿比1:1完成部分成交。

期权组合订单允许客户构建复杂的策略,同时可能在一定程度上为交易者节约时间,在趋势大方向不确定的复杂交易中,交易者也许可以使用特定期权组合订单,利用标的证券价格的大幅波动来获益。

2. 如何下期权组合订单

2.1 交易下单

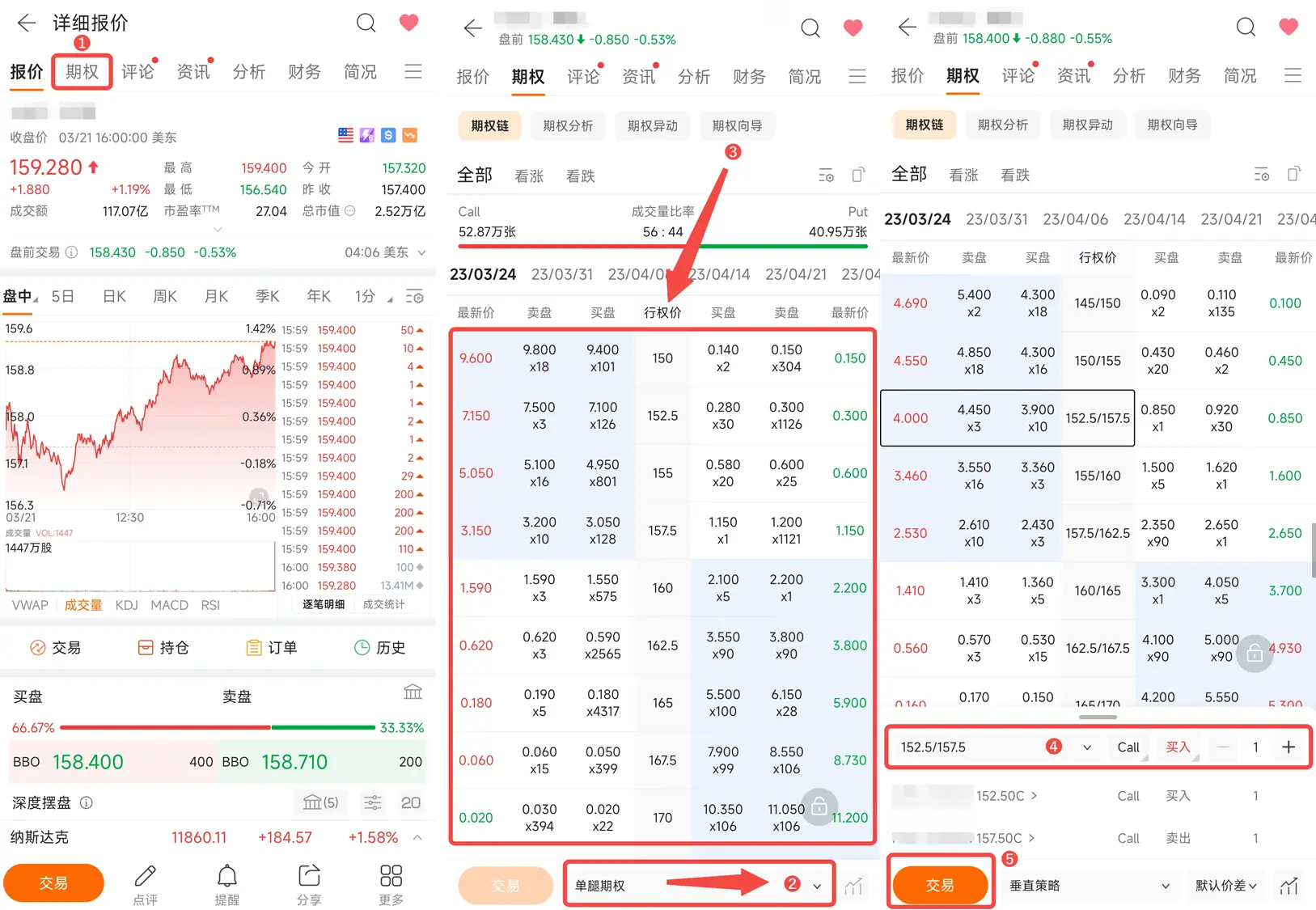

您可通过点击“自选”股票 > “期权” > “期权链” > 选择合适策略后点击交易按钮下单

(应用程序截图不一定代表当前界面,提及的所有证券仅供说明。)

2.2 策略交易

您可通过点击持仓列表的策略行对整个策略进行开仓或平仓操作(仅适用于组合视图)

(应用程序截图不一定代表当前界面,提及的所有证券仅供说明。)

2.3 组合平仓

您可通过点击持仓列表点击汇总行对持仓中的组合进行自定义平仓(适用于组合以及非组合视图)

(应用程序截图不一定代表当前界面,提及的所有证券仅供说明。)

3. 期权类型

股票担保(Covered Stock)

股票担保(Covered Stock)策略由一个股票和一个期权合约订单组合。

担保看涨

担保看涨策略是指拥有一定的股票的情况下同时卖出一定量的看涨期权,保持买入股票的数量和期权合约所对应的股票标的相同、数量相同。当您预测股票价格在到期日时会保持不变或小幅上涨时,此时可使用担保看涨策略赚取权益金以降低股票标的的成本。

担保看跌

担保看跌策略是指做空股票的情况下同时卖出一定量的看跌期权,保持卖空股票的数量和期权合约所对应的股票标的相同、数量相同。当您预测股票价格在到期日前不会变化或仅会小幅度下跌时,您可以使用担保看跌策略赚取权益金以降低做空股票的成本。

垂直策略(Vertical)

垂直策略(Vertical)指同时买入和卖出两个行权价不同的期权合约,二者具有相同的底层股票、相同的期权类型(看涨或看跌)和相同的到期时间。

债务和信用价差

垂直策略主要适用于如下两种意图

1. 对于债务价差,用来降低支付的期权的整体权益金成本

2. 对于信用价差,用来降低卖出期权仓位的风险

|

类型 |

组成 |

行权价关系 |

债务/信用 |

最大盈利 |

最大亏损 |

盈亏平衡点 |

|

看涨价差(牛市) |

Long Call (C1)+Short call (C2) |

C2>C1 |

债务 |

C2-C1-净债务 |

净债务 |

C1+净债务 |

|

看涨价差(熊市) |

Long Call (C1)+Short Call (C2) |

C1>C2 |

信用 |

净信用 |

C1-C2-净信用 |

C2+净信用 |

|

看跌价差(牛市) |

Long Put (P1)+Short Put (P2) |

P2>P1 |

信用 |

净信用 |

P2-P1-净信用 |

P2-净信用 |

|

看跌价差(熊市) |

Long Put (P1)+Short Put (P2) |

P1>P2 |

债务 |

P1-P2-净债务 |

净债务 |

P1-净债务 |

跨式策略(Straddle)

跨式(Straddle)指同时持有相同行权价和相同到期日的看涨期权和看跌期权,二者具有相同的底层股票。

跨式策略(Straddle)是一种交易波动率的策略。当您预测底层股票大幅波动时(大幅上涨或下跌),您可以使用多头跨式策略来获益;当您预测底层股票最近一段时间维持不变或小幅波动,您可以使用空头跨式策略来获益。

宽跨式策略(Strangle)

宽跨式策略(Strangle)是指同时持有相同到期日的看涨期权和看跌期权,二者具有相同的底层股票。不同的行权价格。

宽跨式策略(Strangle)是一种交易波动率的策略。当您预测底层股票大幅波动时(大幅上涨或下跌),您可以使用多头宽跨式策略来获益;当您预测底层股票最近一段时间维持不变或小幅波动,您可以使用空头宽跨式来获益。

蝶式策略(Butterfly)

蝶式策略(Butterfly)指同时持有三个看涨期权或看跌期权的组合,其订单数量比例为1:2:1,对应的行权价价差相等,三者具有相同的底层股票和相同的到期日。

当您对行情的展望为中性,则可通过多头蝶式策略获利;当您预测股价未来一段时间大幅波动,则可通过空头蝶式策略获利

鹰式策略(Condor)

鹰式策略(Condor)指同时持有四个看涨期权或看跌期权的组合,其订单数量比例为1:1:1:1,对应的行权价价差相等,四者具有相同的底层股票和相同的到期日。

鹰式策略(Condor)是通过预测股票价格波动来获利,当您对行情的展望为中性,则可通过多头鹰式策略获利;当您预测股价未来一段时间大幅波动,则可通过空头鹰式策略获利。

铁蝶式策略(Iron Butterfly)

铁蝶式策略(Iron Butterfly)是指同时持有两个看涨期权和两个看跌期权,其订单数量比例为1:1:1:1,对应的行权价价差相等,四者具有相同的底层股票和相同的到期日。

铁蝶式策略(Iron Butterfly)是通过预测股票价格波动来获利,当您对行情的展望为中性,则可通过空头铁蝶式策略获利;当您预测股价未来一段时间大幅波动,则可通过多头铁蝶式策略获利。

铁鹰式策略(Iron Condor)

铁鹰式策略(Iron Condor)是指同时持有两个看涨期权和两个看跌期权,其订单数量比例为1:1:1:1,对应的行权价价差相等,四者具有相同的底层股票和相同的到期日。

铁鹰式策略(Iron Condor)是通过预测股票价格波动来获利,当您对行情的展望为中性,则可通过空头铁鹰式策略获利;当您预测股价未来一段时间大幅波动,则可通过多头铁鹰式策略获利。

跨期期权组合(Calendar)

跨期期权组合(Calendar)是指同时买入和沽出相同行权价和不同到期日的期权合约,二者有相同的底层股票、相同的期权类型(看涨或看跌)。

跨期期权组合(Calendar)是通过期权时间价值消耗来获利,当市场经过大幅波动且预期将进入横盘整理阶段,您可通过买入跨期期权组合(Calendar)获利;当您预期后市将在近期会出现剧烈波动但长期保持稳定,可通过沽出跨期期权组合(Calendar)获利。

对角跨价期权组合(Diagonal)

对角跨价期权组合(Diagonal)是指同时买入和沽出不同行权价和不同到期日的期权合约,二者有相同的底层股票、相同的期权类型(看涨或看跌)。

对角跨价期权组合(Diagonal)可以通过期权时间价值消耗来获利,也可以通过不同行权价的选择来进行方向性交易。

领式策略(Collar)

领式策略(Collar),也称为对冲组合,是一种用于防止巨额损失的期权策略,但它也限制了巨额收益。

此策略旨在保护收益免受股票下跌的影响。如果您目前做多的某支股票有大量未实现收益,则应考虑使用领式策略;此外,如果您长期看好某支股票,但不确定短期前景,也可以考虑此策略。

自定义策略

自定义策略是指您可以任意选择不同到期日下2-4个期权组成组合策略。